Forward-Darlehen

Zum Begriff an sich: Mit einem Forward-Darlehen sind Sie in der Lage, sich bereits einige Jahre vor Ablauf der eigentlichen Vertragslaufzeit (= Ende der Sollzinsbindung) den Zins für die eigene Anschlussfinanzierung zu sichern.

Inhaltsverzeichnis des Artikels:

Das Forward-Darlehen: Was ist es und was bedeutet es?

Es handelt sich dabei um eine besondere Finanzierungsart eines Annuitätendarlehens. Mit einem solchen Darlehen sicheren Sie sich das heutige Zinsniveau für einen Zeitpunkt, der in der Zukunft liegt.

Damit lässt sich das Forward-Darlehen mit einer Versicherung vergleichen: die Prämie der Versicherung ist dabei der Forward-Aufschlag (=Zinsaufschlag). Steigen die Zinsen, dann rechnet sich der Zinsaufschlag allemal und Sie sparen viel Geld. Fallen die Zinsen hingegen, dann haben Sie für Ihre Anschlussfinanzierung im Nachhinein einen etwas höheren Zins gezahlt, als Sie zum Zeitpunkt der Ablösung hätten zahlen müssen. Das schwierige daran: niemand weiß zu 100 Prozent, wie sich die Zinsen in der Zukunft entwickeln werden.

Für welche Finanzierungen ist ein Forward-Darlehen möglich?

Wie in der Begriffsklärung verdeutlicht, wird für ein Forwarddarlehen ein bestehender Darlehensvertrag vorausgesetzt. Es ist damit lediglich für Anschlussfinanzierungen, Umschuldungen oder Prolongationen nutzbar. Weder Bauvorhaben, Käufe oder Modernisierungen lassen sich mit einem Forward-Darlehen finanzieren.

Wann kann ich ein Forward-Darlehen abschließen?

Ein Forward-Darlehen kann derzeit maximal fünfeinhalb Jahre (66 Monate) im Voraus geschlossen werden. Für längere Vorlaufzeiten (=Forwardzeitraum) gibt es keine Banken, die ein solches Produkt anbieten. "Im Voraus" heißt dabei vor Ablauf der Vertragslaufzeit bzw. Sollzinsbindung Ihres bestehendes Kredits. Sie können also frühestens 5,5 Jahre vor Ende der Sollzinsbindung Ihres Darlehensvertrages eine neue Vereinbarung in Form eines Forward-Darlehens schließen. Und es gibt noch eine weitere, sehr wichtige Besonderheit: Falls Sie für Ihr bisheriges Darlehen ursprünglich eine längere Sollzinsbindung als 10 Jahre gewählt haben, dann können Sie Ihr Darlehen - wenn es sich finanziell lohnt - nach §489 BGB kostenfrei kündigen und bereits ab diesem Kündigungstermin eine neue Zinsvereinbarung schließen.

Dafür ein Beispiel: Haben Sie vor 7 Jahren eine Finanzierung für einen Immobilienkauf über 15 Jahre abgeschlossen, dann können Sie die Möglichkeit eines günstigen Forwarddarlehens bereits jetzt prüfen. Grund dafür ist die Kündigungsmöglichkeit nach 10 Jahren zzgl. 6 monatiger Kündigungsfrist. Details dazu finden Sie auch in diesem Artikel. Gleiches gilt übrigens wenn Sie sich in der Darlehensphase eines Bausparvertrages befinden. In dieser Phase eines Bausparvertrages können Sie den Kredit jederzeit zu 100% sondertilgen und damit durch eine andere Bank ablösen.

Wie funktioniert ein Forward-Darlehen in der Praxis?

Gerade in Niedrigzinsphasen, wie man sie derzeit erlebt, ist das Forward-Darlehen ein sehr beliebtes Mittel. Jeder, der schon einmal eine Immobilie finanziert hat, muss sich irgendwann auch mit dem Thema Anschlussfinanzierung beschäftigen. Spätestens mit Ablauf der Sollzinsbindung, also der vertraglich vereinbarten Zinsfestschreibungszeit. Dann stellt sich auch die Frage nach einem Forward-Darlehen. Je nachdem zu welchem Zeitpunkt man sich nach neuen Konditionen erkundigt, gibt es für Forward-Darlehen verschiedene Alternativen, die es abzuwägen gilt. Ob der aktuelle Darlehensgeber jedoch alle Möglichkeiten für ein Forward-Darlehen anbietet, muss erfragt werden. Das Gute daran: falls die bisher finanzierende Bank kein oder kein günstiges Angebot hat – ein Bankwechsel ist einfacher und deutlich weniger aufwendig als gedacht:

- Information sammeln

- Informieren Sie sich rechtzeitig bei Ihrer Hausbank und/ oder bei Ihren Spezialisten von "anschussfinanzieren.de" über die Möglichkeiten und Konditionen für Ihre Anschlussfinanzierung.

- Prüfung Sinnhaftigkeit

- Wenn die Aussage der Hausbank und Angebote möglicher Alternativen auf dem Tisch liegen, dann gilt es zu überlegen, ob eine Prolongation (d.h. Sie bleiben beim bisherigen Darlehensgeber) oder eine Umschuldung (d.h. Sie wechseln den Darlehensgeber) sinnvoll ist. Neben dem Zinssatz sind die Kosten für eine Umschuldug (Abtretung der Grundschuld) zu berücksichtigen. Zudem sollten Sie mit einer allgemeinen Markteinschätzung und der Höhe des Forwardaufschlags ein Gefühl dafür entwickeln, ob ein Forwarddarlehen zum jetzigen zeitpunkt ratsam erscheint. Unser Team unterstützt Sie dabei gern.

- Unterlagen zusammenstellen

- Falls das Forwarddarlehen bei einer anderen Bank beantragt werde soll, dann gilt es die notwendigen Unterlagen zur Prüfung Ihrer Anfrage bereitzustellen.

- Neuer Darlehensvertrag

- Nach Erhalt des neuen Darlehensvertrags stimmen sich die neue und die alte Bank untereinander in der Regel ab. Damit dies gelingt, bedarf es es einer Ablösevollmacht, die Sie mit den Vertragsunterlagen erhalten.

- Ablösung der Restschuld

- Das neue Forwarddarlehen löst nun die Restschuld bei der bisher finanzierenden Bank zum richtigen Zeitpunkt ab. Erst ab diesem Zeitpunkt beginnt die Sollzinsbindung des neuen Darlehensvertrags (bei einem echten Forwarddarlehen).

Was sind die Vorteile eines Forwards?

- Es schafft Sicherheit und Planbarkeit für Ihre Anschlussfinanzierung. Welche Rate bzw. welchen Zins habe ich zu dem Zeitpunkt, an welchem mein Darlehen ausläuft? Ein spontaner Zinsanstieg hätte damit keinen Einfluss mehr auf Ihre Monatsrate nach Ablauf des alten Darlehens.

- Ein Forward-Darlehen sichert das heutige Zinsniveau für eine Anschlussfinanzierung in der Zukunft.

- Damit besteht die Möglichkeit der Kostenreduzierung (wenn die Zinsen in dieser Zeit eher steigen).

- Sie können den Zeitpunkt des Vertragsabschlusses selbst aktiv steuern. Sicher ein deutlich besseres Gefühl als zwei Monate vor dem Zeitpunkt der Anschlussfinanzierung den angebotenen Zins abschließen zu müssen.

Welche Nachteile sollten Sie berücksichtigen?

- Mit der geschlossenen Forwardvereinbarung gehen Sie einen Vertrag ein, der eingehalten werden muss. Grundsätzlich besteht eine Abnahmeverpflichtung.

- Eine Nachverhandlung von Konditionen, falls der Zinsmarkt entgegen Ihren Erwartungen doch sinkt, ist nicht möglich.

- Wenn ein Objektverkauf durch einen Arbeitsplatzwechsel oder Trennung wahrscheinlich ist, dann würde ein Forward-Darlehen das Kostenrisiko eher Erhöhen. Bei Nichtabnahme eines geschlossenen Darlehensvertrages fällt eine Nichtabnahmeentschädigung (analog der Berechnung einer Vorfälligkeitsentschädigung) an.

Was kostet ein Forward-Darlehen?

Der Preis eines Forward-Darlehens wird über einen Zinsaufschlag festgelegt. Dieser Aufschlag wird zum aktuell gültigen Zinssatz (als würde der Anschlussfinanzierungstermin "jetzt" sein) hinzuaddiert und richtet sich nach der Vorlaufzeit des Darlehens. Die Vorlaufzeit ist die Zeit von jetzt bis zum Anschlussfinanzierungstermin des alten Darlehens. Forwarddarlehen können derzeit maximal 66 Monate im Voraus geschlossen werden.

Die Höhe der Zinsaufschlages wird pro Monat ermittelt und ist von Bank zu Bank unterschiedlich. Durchschnittlich werden 0,01 - 0,03% pro Monat verlangt.

Beispiel:

| Aktueller Zinssatz |

Aufschlag pro Monat |

Vorlaufzeit in Monaten |

Darlehenszins für Darlehen |

| 1,5% |

0,02% |

24 |

1,98% |

| 1,5% |

0,02% |

36 |

2,22% |

Weitere Kosten fallen nicht an. Lediglich wenn der Darlehensgeber bzw. die Bank gewechselt wird, werden Abtretungskosten für die Grundschuld fällig. Manche Darlehensgeber (oftmals Versicherungen) verlangen eine Löschung der bestehenden Grundschuld und eine Neueintragung. Meist hat dies den Hintergrund, dass diese Darlehensgeber eine Briefgrundschuld statt einer Buchgrundschuld verlangen.

Tipp: Wir beteiligen uns an den Umschreibekosten (Notar- und Grundbuchkosten) der Grundschuld bis zu einer Höhe von 150 Euro. Zudem kümmern wir uns um einen aktuellen Grundbuchauszug und übernehmen die Kosten dafür.

Welche unterschiedliche Arten von Forward-Darlehen gibt es?

Das klassische "echte" Forward-Darlehen

Hierbei handelt es sich um eine Anschlussfinanzierungsart, bei welcher das Sollzinsbindungsende des Altvertrages bis zu 5,5 Jahre in der Zukunft liegt und man sich schon heute den Zins für diesen Zeitpunkt sichern kann. Konkret ist man mit dem klassischen Forward-Darlehen in der Lage einem erwarteten Zinsanstieg vorzubeugen. Allerdings bieten mehr als 3 Jahre Vorlaufzeit (so nennt man die Zeit vom heutigen Tag bis zum Sollzinsbindungsende) nur relativ wenige Banken an. Das alte Darlehen läuft also noch planmäßig bis zum Ende der Sollzinsbindung. Die erwartete bzw. errechnete Restschuld (inkl. möglicher Sondertilgungen!) wird dann mit dem sogenannten Forward-Darlehen abgelöst. Man kann daher bereits jetzt den künftigen Zinssatz berechnen und die Höhe der Annuität für das Forward-Darlehen kalkulieren. Das schafft Planungssicherheit und nimmt das Risiko einer Zinserhöhung. Die Besonderheit beim klassischen Forward-Darlehen besteht in der vollumfänglichen Sollzinsbindung. Die im Darlehensvertrag vereinbarte Zinsfestschreibungszeit beginnt erst, wenn das alte Darlehen in der Zukunft abgelöst wird.

Das „unechte“ Forward-Darlehen

Auch bei dieser Form der Anschlussfinanzierung kann man bereits heute die Darlehensbedingungen für einen zukünftigen Zeitpunkt festlegen. Gegenüber der klassischen Variante besteht jedoch folgender Unterschied: Die Sollzinsbindung beginnt nicht zum zukünftigen Ablösetermin, sondern sofort bei Vertragsschluss. Die Vorlaufzeit des "unechten" Forward-Darlehens geht somit von der vereinbarten Sollzinsbindung „verloren“.

ABER: für die Vorlaufzeit des "unechten" Forwarddarlehens fällt häufig kein bzw. ein sehr geringer Aufschlag an. Die sogenannte bereitstellungszinsfreie Zeit wird bis zum Anschlussfinanzierungstermin entsprechend verlängert. Der jährliche Sollzins des "unechten" Forward-Darlehens wäre damit deutlich geringer. Die Differenz zur höheren Annuität des klassischen Forwarddarlehens sollte man dann in die Tilgung stecken. Gleichzeitig, und das wäre der Idealfall, kann die vereinbarte Sollzinsbindung um die Vorlaufzeit verlängert werden. So kann der Unterschied in der Restschuld – gegenüber dem klassischen Forward-Darlehen – gut ausgeglichen werden. Oft ergeben sich hierbei sogar hohe finanzielle Vorteile für das "unechte" Forwarddarlehen. Gerade für Vorlaufzeiten bis zu einem Jahr empfiehlt sich oft ein unechtes Forwarddarlehen.

Beispiel und Grafik zu den verschiedenen Forward-Darlehen

Die Unterschiede eines echten und eines unechten Forward-Darlehens können grafisch gut dargestellt werden:

|

Kriterien

|

Echtes Forward-Darlehen

|

Unechtes Forward-Darlehen

|

|

Wann wurde Forward-Darlehensvertrag geschlossen?

|

2018

|

2018

|

|

Wann ist der Ablösetermin des Altdarlehens?

|

2021

|

2021

|

|

Welche Sollzinsbindung wurde vereinbart?

|

15 Jahre

|

15 Jahre

|

|

Wann beginnt diese Sollzinsbindung und wann endet sie?

|

Beginn: 2021

Ende: 2036

|

Beginn: 2018

Ende: 2033

|

Fazit und Empfehlung

Fragen Sie bei der Beratung Ihrer Anschlussfinanzierung nach den Alternativen von Forward-Darlehen – hier lässt sich oft viel Geld sparen. Forward-Darlehen, egal ob klassisch oder „unecht“, lohnen in Niedrigzinsphasen besonders dann, wenn Sie heute von steigenden Zinsen für die kommenden Jahre ausgehen. Gerade Darlehensnehmer, die eher mehr als weniger tilgen möchten, sollten die Forward-Darlehen-Alternativen in die eigenen Überlegungen mit einbeziehen. Grundsätzlich zahlen sich „unechte“ Forward-Darlehen mehr bei kürzeren Vorlaufzeiten (0-18 Monate) aus als bei sehr langen. Eine pauschale Aussage lässt sich hier allerdings nicht treffen. Es wird bedingt durch das Produktangebot der Bank und den entsprechenden Konditionen am Markt. Es ist immer eine individuelle Rechnung. Doch in jedem Fall lohnt sich ein Vergleich beider Varianten durch wirklich unabhängige

Spezialisten, um diesbezüglich die günstigste und zugleich sinnvollste Variante zu kalkulieren. Unser Team unterstützt Sie bei Fragen hierzu sehr gern.

Anschlussfinanzierung und Umschuldung

Zum Begriff an sich: Bei einer Anschlussfinanzierung handelt es sich um einen Überbegriff für die Fortführung einer bestehenden Baufinanzierung bzw. Immobilienfinanzierung nach Ablauf oder auch während der Sollzinsbindung.

Inhaltsverzeichnis des Artikels:

Wie haben Sie bisher finanziert?

In der Vergangenheit haben Sie Ihr Haus auf dem Land oder Ihre Immobilie in der Stadt (Haus, Doppelhaushälfte, Reihenhaus oder Wohnung) bei einem Darlehensgeber finanziert. Die meisten haben sich für eine selbst genutzte Immobilie entscheiden, andere für ein vermietetes Objekt, wenige auch für beides.

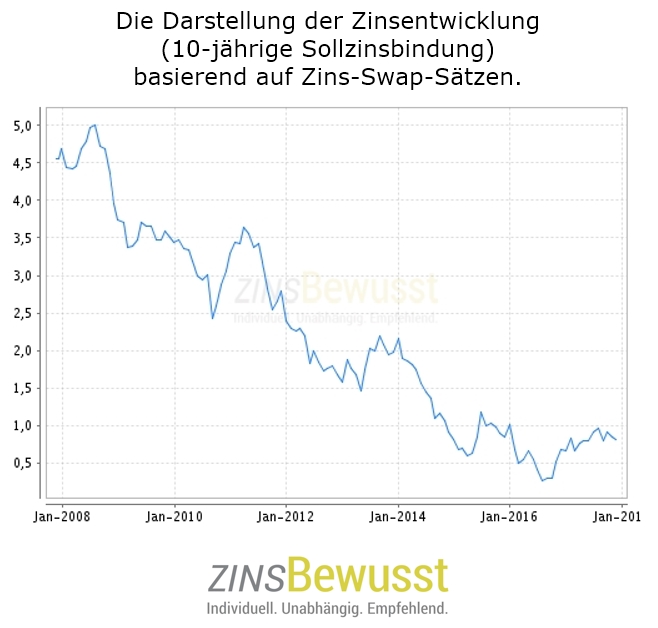

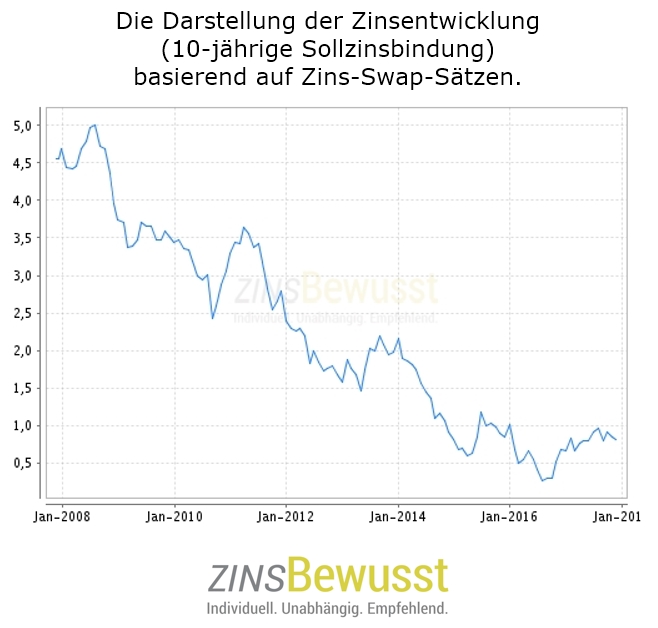

Vor einigen Jahren haben Sie noch zu deutlich höheren Zinsen finanziert als dies jetzt der Fall ist. Deshalb können wir schon jetzt mit großer Sicherheit sagen: Sie finanzieren heute unter gleichen Voraussetzungen günstiger als damals.

Die Überlegungen (hier Sprungmarke), wie die zweite Finanzierungsrunde gestaltet werden soll, sind ähnlich wie bei dem Neuabschluss. Dennoch sind hinsichtlich des derzeitig niedrigen Zinsniveaus und der verschiedenen Möglichkeiten einer Anschlussfinanzierung ein paar Besonderheiten wissenswert.

Wie beeinflusst die bisherige Finanzierung Ihre Anschlussfinanzierung?

Schon damals mussten Sie sich für eine bestimmte Sollzinsbindung (=Zinsbindung) und eine entsprechende Tilgung entscheiden. Die Höhe der Tilgung bestimmt die Restschuld nach Ablauf der Sollzinsbindung und die Gesamtlaufzeit Ihres Darlehens. Die Wahl der damaligen Finanzierungsstruktur beeinflusst also Ihre heutige Anschlussfinanzierung. Haben sich sich damals für eine Zinsbindung von 15 oder auch 20 Jahren entschieden, dann haben Sie die Möglichkeit Ihr Darlehen nach §489 BGB kostenfrei ganz oder teilweise zu kündigen (Verweis auf weiteren Artikel?), um so auch von dem derzeit niedrigen Zinsen profitieren zu können. Eine Vorfälligkeitsentschädigung (weiterer Beitrag) fällt hier nicht an.

Aber auch dies ist theoretisch eine Möglichkeit: eine vorzeitige Vertragsauflösung gegen Zahlung einer Vorfälligkeitsentschädigung (Verweis auf weiteren Artikel). Die Bank muss hier jedoch zustimmen und es muss sich für Sie rechnen. Hier sind also im Vorfeld genaue Überlegungen notwendig.

Wenn die Sollzinsbindung zeitlich abgelaufen ist, steht für die meisten Immobilienbesitzer eine Anschlussfinanzierung an. Nämlich genau dann, wenn das Darlehen noch nicht zu 100% zurückgezahlt wurde. Sowohl bei einer Prolongation als auch bei einer Umschuldung kann ich mich für ein Forward Darlehen (Separater Artikel) entscheiden. Damit sichern Sie sich bis zu 5 Jahre im Voraus die derzeit günstigen Zinsen für Ihre Baufinanzierung. Für die Vorlaufzeit muss jedoch ein Zinsaufschlag gezahlt werden.

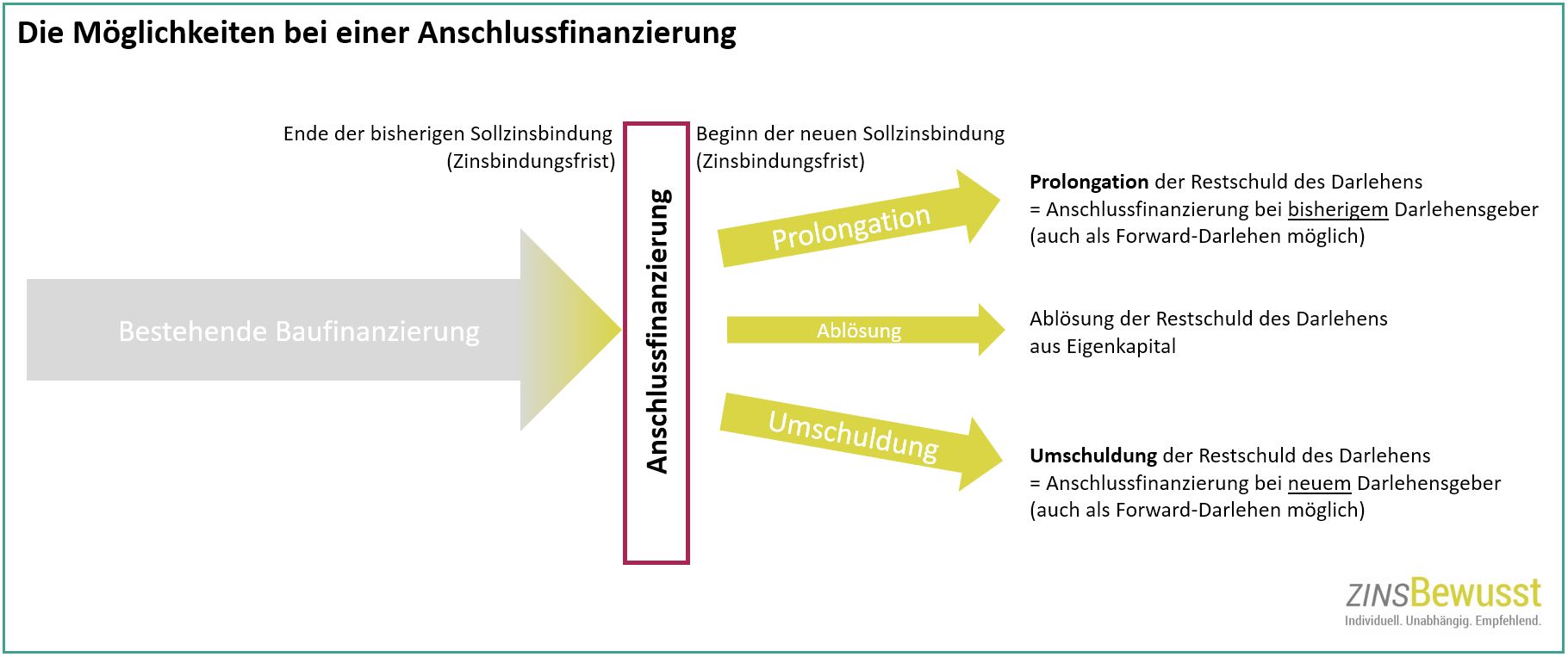

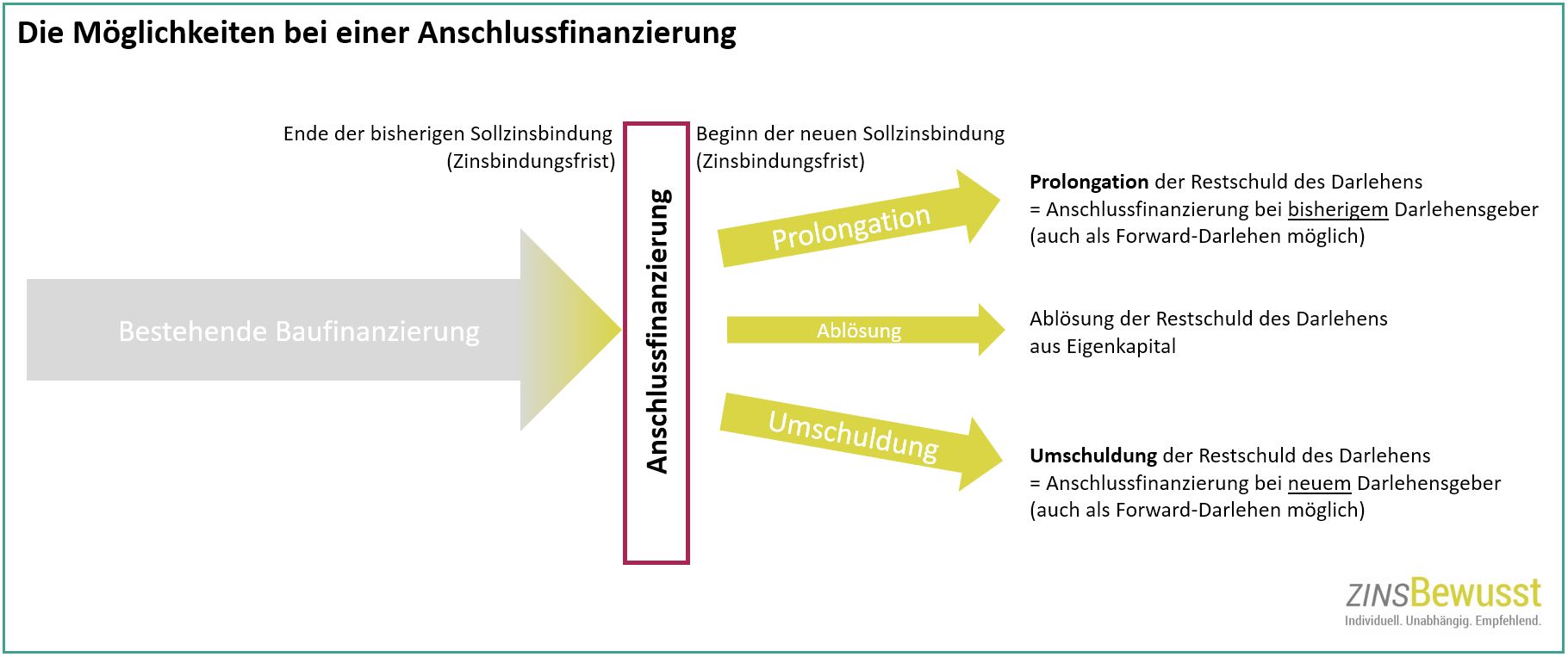

Welche Optionen habe ich bei einer Anschlussfinanzierung?

Die Übersicht soll Ihnen einen kurzen Überblick über die Möglichkeiten bei einer Anschlussfinanzierung geben. Zum Zeitpunkt einer Anschlussfinanzierung können Sie entweder prolongieren (siehe weitere Informationen zu Prolongation), das Darlehen aus Eigenkapital bzw. fällig werdenden Versicherungen ablösen oder zu einer anderen Bank umschulden. Kontaktieren Sie uns gerne, um die Details Ihrer Möglichkeiten zu besprechen.

Vorgehensweise für die Anschlussfinanzierung

Es gibt zahlreiche Tipps und gut gemeinte Ratschläge im Internet und in der Presse. Eine Immobilienfinanzierung ist - wie auch bei der Erstfinanzierung - immer eine individuelle Angelegenheit. Daher sind sehr konkrete Tipps für den einen passend und für den anderen eben auch nicht. Von daher geben wir Ihnen an dieser Stelle eher eine allgemeine Vorgehensweise mit an die Hand. In einem anderen Ratgeberteil haben wir Ihnen speziellere Tipps für Ihre Anschlussfinanzierung zusammengefasst.

1. Informieren Sie sich über die verschiedenen Möglichkeiten für Ihre Anschlussfinanzierung

Hier steckt zugegeben Ihr größtes Potenzial. Darlehensgeber (Banken, Versicherungen, Sparkassen) gehen mit Anschlussfinanzierungen sehr unterschiedlich um. Es geht also zuerst einmal um eine Art "Bestandsaufnahme". Dazu ist es notwendig, dass Sie die Details Ihrer Finanzierung selbst noch einmal recherchieren: Wann läuft meine Sollzinsbindung genau aus? Wie viel Jahre im Voraus möchte ich mich um meine Anschlussfinanzierung kümmern? Gibt es unterschiedliche Darlehen, die auch zu unterschiedlichen Terminen beendet sind? Wie ist die Grundbuchsituation (welche Grundschulden sind für wen im Grundbuch eingetragen)? Wie hoch ist meine Restschuld zum Ablauf der Sollzinsbindung? Mit diesen Informationen kann ein Anschlussfinanzierungsberater schon einiges anfangen und Ihnen Möglichkeiten aufzeigen.

Im nächsten Schritt können Sie sich für das Gespräch auch gleich weitere Gedanken zu folgenden Fragen machen: Plane ich bis zum Sollzinsbindungsende noch Sondertilgungen zu leisten, welche meine Restschuld reduzieren? Möchte ich mit dieser Anschlussfinanzierung das Darlehen dann möglichst zurückzahlen und komplett entschulden? Wollen Sie zum Zeitpunkt der Kreditablösung Eigenkapital einbringen? Soll ich für die Anschlussfinanzierung meine Monatsrate (Annuität) erhöhen, reduzieren oder soll sie gleich bleiben?

Mit diesen Überlegungen wächst Ihr Verständnis für die Finanzierungsstruktur. Wenn diese, zusammen mit Ihrem Berater, gefunden ist, dann können wir von unterschiedlichsten Banken Angebote einholen und uns für das günstigste entscheiden.

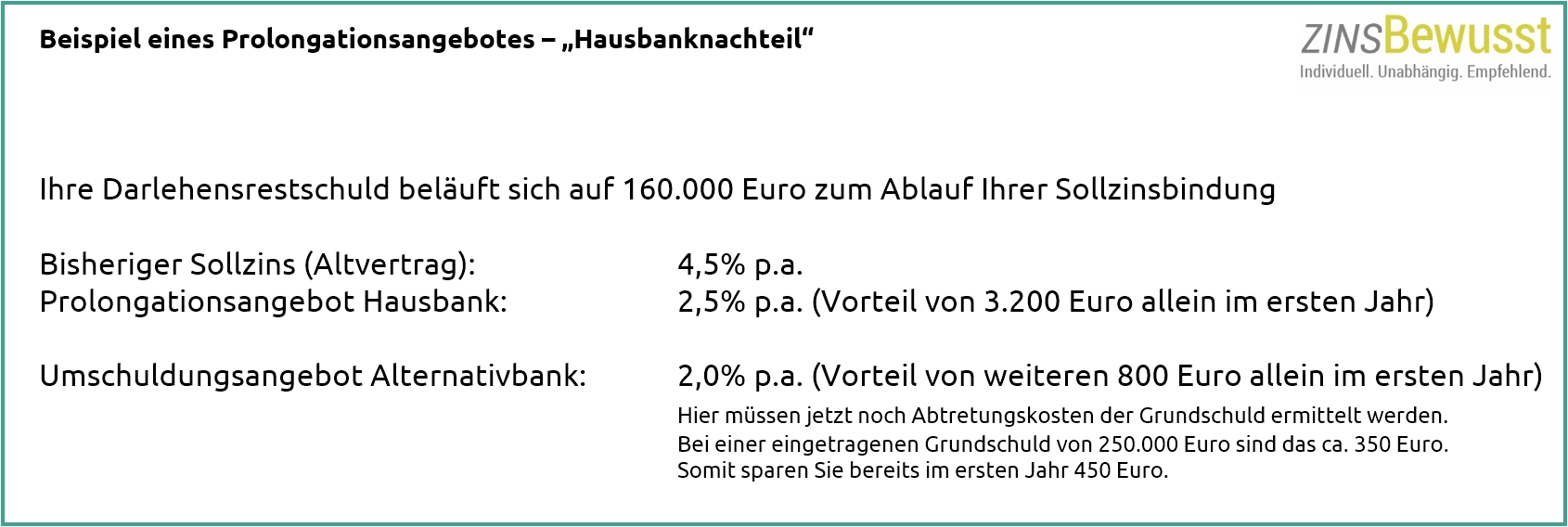

2. Lassen Sie Ihre Anschlussfinanzierung vergleichen - unabhängiger Marktüberblick

Hier steckt tatsächlich das größte Einsparpotenzial Ihrer Anschlussfinanzierung. Die Hausbank wird Ihnen - sofern möglich - ein Angebot unterbreiten. Bei reinen Prolongationen ist hier wenig Verhandlungsspielraum. Ein unabhängiger Vergleich mit anderen Banken (mehrere hundert) kostet nichts und Sie können nur gewinnen. Ist der Zins so günstig, dass sich der Wechsel inkl. der Umschuldungskosten (Grundbuch und Notar) lohnt, dann können Sie mit einer Menge Ersparnis Ihren Darlehensgeber wechseln. Sind die Vergleichsangebote nicht günstiger, dann bleiben Sie beim Ihrer bisherigen Bank. Wir unterstützen Sie auch bei Ihrer Prolongation und übernehmen - ohne Mehrkosten für Sie - die Korrespondenz und den Schriftverkehr mit Ihrer Bank.

Es ist jedoch nicht nur der Effektivzins ausschlaggebend, sondern eben auch die oben beschrieben Finanzierungsstruktur. Das soll heißen: Haben Sie die Idee mit Ihrer Anschlussfinanzierung das Darlehen in den nächsten 25 Jahren zurückzuzahlen und damit auch ein Annuitätendarlehen mit einer Zinssicherheit über 25 Jahre aufzunehmen, dann kann Ihnen nicht jede Hausbank dazu ein Angebot unterbreiten. Bei vielen ist nach 15 Jahren Sollzinsbindung bereits Schluss. Bei dieser Suche unterstützen wir Sie gerne und finden einen passenden Darlehensgeber.

3. Unterlagen zusammenstellen

Es gibt mehrere hundert Darlehensgeber in Deutschland. Die meisten unterscheiden sich hinsichtlich der Unterlagenanforderungen. Wir haben Ihnen hier die wichtigsten zusammengefasst.

- Grundbuchauszug des Finanzierungsobjektes (aktuell - den besorgen wir für Sie, kostenfrei)

- weitere Unterlagen des Finanzierungsobjektes (Wohnflächenberechnungen, Grundrisse etc.)

- Unterlagen zur persönlichen Einkommenssituation (Einkommensteuerbescheid, 3 aktuelle Gehaltsabrechnungen)

- eventuelle Nachweise für Modernisierungskosten (falls geplant oder bereits durchgeführt)

- Restschuldbestätigung für den Zeitpunkt der Umschuldung

In einem weiteren Artikel finden Sie eine detailliertere Aufstellung der benötigten Anschlussfinanzierungs-Unterlagen.

4. Bis zum Schluss planen oder nicht?

Die Frage nach der Entschuldung des Darlehens mit der ersten Anschlussfinanzierung wurde weiter oben bereits gestellt. Da dies während eines Niedrigzinsniveaus an Bedeutung gewinnt, haben wir diesen Punkt noch einmal extra aufgegriffen. Die obige Grafik der Zinsstruktur zeigt, dass vor 10 Jahren noch zu 5% Zinsen finanziert wurde. Zum jetzigen Zeitpunkt können Sie sich mit Zinsen zwischen 1% und 2,5% Laufzeiten bis zu 30 Jahren und mehr erkaufen. Umso wichtiger ist die Frage, ob Sie denn mit dieser Anschlussfinanzierung die Möglichkeit nutzen wollen Ihr Darlehen komplett zurückzuzahlen.

Was ist eine Umschuldung?

Unter einer Umschuldung versteht man eine Anschlussfinanzierung bei einem neuen Kreditgeber. Nach Ablauf der Zinsbindungsfrist (=Sollzinsbindung) wählen Sie also ein günstigeres Angebot eines anderen Kreditgebers. Dieser löst, nach Ablauf der Zinsbindungsfrist, die noch bestehende Restschuld vom alten Kreditgeber ab. Bei einer Umschuldung kommt es demnach zu einem Wechsel der finanzierenden Bank. Dies ist für Sie mit etwas mehr Aufwand verbunden. Dazu gehört das vollständige Zusammenstellen notweniger Unterlagen für eine Kreditentscheidung und das Umschreiben der Sicherheit (Grundschuld) auf den neuen Kreditgeber. Dabei entstehen Kosten beim Grundbuchamt und möglicherweise beim Notar.

Letztlich müssen bei einer Umschuldung die Zinsen des neuen Kreditgebers so günstig sein, dass Aufwand und zusätzlich Kosten mindestens abgedeckt sind. Eine Faustregel lässt sich hierbei leider nicht pauschal ableiten, da die Kosten für die Abtretung oder Neueintragung der Grundschuld von der Höhe des Darlehens abhängen. Je höher das Restdarlehen ist, desto mehr lohnt sich eine Umschuldung auch bei nur kleinen prozentualen Unterschieden, da die Zinsersparnis in Euro sehr hoch sein kann.

So funktioniert eine Umschuldung

Vor einer Umschuldung sollten Sie sich einen unabhängigen Marktüberblick verschaffen. Sie holen sich zunächst ein Angebot des bestehenden Kreditgebers ein. Dieses lassen Sie dann z.B. durch uns prüfen. Sehr schnell stellen Sie fest, ob sich ein Wechsel zu einer anderen Bank lohnt. Neben dem Zinsunterschied zur bisher finanzierenden Bank (Unterschied der monatlichen Raten bzw. der geleisteten Zinszahlungen am Ende der Sollzinsbindung) müssen Sie die entstehenden Kosten bei einem Kreditgeberwechsel berücksichtigen.

Sie stellen also alle notwendigen Unterlagen zusammen, die der neue Kreditgeber für die Prüfung der Umschuldung benötigt. Schließlich wird Ihnen ein neuer Darlehensvertrag vorgelegt, den Sie dann nur noch unterschreiben müssen. Um die Ablösung der Restschuld beim alten Kreditgeber kümmert sich ab jetzt die neue Bank.

Vorteile einer Umschuldung

Der wohl größte Vorteil einer Umschuldung (und damit der Wechsel des Darlehensgebers) ist der finanzielle Vorteil. Wenn Sie sich einen Überblick über den Markt verschafft haben, dann wissen Sie wie hoch der Konditionsvorteil eines neuen Darlehensgebers ist im Vergleich zu Ihrer Hausbank ist. Nicht selten erhalten Sie nämlich als Bestandskunde Ihrer bisher finanzierenden Bank nicht die besten Konditionen, leider.

- Viele unterschätzen die Tragweite von vermeintlich "kleinen" Zinsunterschieden in der Baufinanzierung. Auf die Laufzeit von 10 oder 15 Jahren geht es dabei in der Regel um mehrere tausend Euro.

Das Eigenartige: bei Sachversicherungen (Haftpflicht, Hausrat) entscheidet oft ein Beitragsunterschied von nur 30 Euro/ Jahr! für die Wahl des Anbieters. Bei einer Baufinanzierung geht es um viel mehr, doch viele Verbraucher scheuen einen Wechsel.

- Ein günstigerer Zins und eine gleichbleibender Rate (Annuität) wie bisher führt zu einer früheren Entschuldung (da der Zinsvorteil in die Tilgung gesteckt werden kann).

Nachteile einer Umschuldung

Als Nachteile einer Umschuldung sind grundsätzlich erst einmal der mögliche Aufwand (Zusammenstellung der Unterlagen) und die Umschreibekosten zu nennen. Beides lässt sich allerdings im Vorfeld, d.h. bei Planung und Recherche einer günstigen Anschlussfinanzierung, klären. Banken haben unterschiedliche Anforderungen an notwendige Unterlagen für eine Finanzierung (wir kennen diese). Die Kosten für eine Umschreibung der Grundschuld können im Vorfeld recht genau ermittelt werden. Somit ist der Nachteil eigentlich auch kein Nachteil mehr, wenn man weiß, um wie viel günstiger der neue Darlehensgeber ist und man so den finanziellen Vorteil gegenüber stellen kann.

- mit Kosten verbunden (Notar- und Grundbuchkosten)

- Unterlagen für die Kreditentscheidung des neuen Kreditgebers erforderlich

Was prüfe ich im neuen Darlehensvertrag meiner Anschlussfinanzierung?

Die detaillierte Prüfung des Darlehensvertrags ist oberste Sorgfaltspflicht. Wurden die vereinbarten Dinge hier anders niedergeschrieben als abgesprochen, dann zählt immer das geschriebene. Mit Absenden des unterschriebenen Darlehensvertrags und dem Ablauf der Widerrufsfrist gilt der Vertrag als rechtswirksam. Prüfen Sie dabei bitte insbesondere folgende Punkte:

- Wurden korrekte Angaben zu den Vertragspartnern (Name, Geburtsdatum, Anschrift etc.) gemacht?

- Entspricht die Darlehenssumme der beantragten Höhe inkl. möglicher Fördermittel?

- Sind die Angaben zu Sollzins und effektivem Jahreszins korrekt?

- Werden sonstige Kosten im Darlehensvertrag erwähnt, von denen Sie im Vorfeld keine Kenntnis hatten?

- Wurde die Sollzinsbindung (=Zinsbindungsdauer oder Zinsbindungsfrist) korrekt notiert?

- Stimmen Tilgungshöhe und eventuelle Sondertilgungsoptionen mit den Absprachen überein?

- Wie hoch ist die Monatsrate (=Annuität)? So wie vereinbart?

- Sind die Sicherheiten der Bank (Grundschuldhöhe, rangrichtige Eintragung) korrekt formuliert?

Wie kommunizieren die Banken untereinander, wenn mein altes Darlehen von einer anderen Bank abgelöst wird?

Eine Anschlussfinanzierung läuft in der Regel reibungslos und vor allem läuft sehr viel zwischen der bisher finanzierenden Bank und der Bank, die dieses Darlehen ablösen soll. Sie als Kunde der neuen Bank unterschreiben dazu eine Ablösevollmacht. Diese befähigt die neue Bank mit dem Altgläubiger in Kontakt zu treten und sowohl den genauen Ablösebetrag, den Ablösezeitpunkt als auch die Übergabe der Sicherheiten (treuhänderische Verwahrung der Grundschuld, Abtretung der Grundschuld) im Detail abzustimmen.

Wer überwacht die rechtzeitige Auszahlung?

Die ablösende Bank (mit welcher Sie den neuen Darlehensvertrag geschlossen haben) legt sich die fristgerechte Auszahlung in der Regel auf Termin. Dennoch empfehlen wir, dass ca. 2-3 Wochen vor der eigentlichen Anschlussfinanzierung noch einmal durch Sie Kontakt mit der Bank aufgenommen wird. Hier kann man schnell feststellen, ob der Bank für eine Auszahlung eventuell noch eine Information oder Unterlage fehlt oder ob alles seinen geplanten Gang geht.

Welche Kosten entstehen bei einer Anschlussfinanzierung?

Bei einer Umschuldung wechseln Sie aufgrund finanzieller Vorteile den Darlehensgeber. Auch der neue Darlehensgeber benötigt wieder eine Sicherheit (Grundschuld). Einerseits können Sie eine neue Grundschuld im Grundbuch eintragen lassen. Andererseits kann die bestehende Grundschuld auch an den neuen Kreditgeber abgetreten werden. Dies ist meist günstiger als die Löschung und Neueintragung einer Grundschuld. Die enstehenden Kosten können relativ gut im Vorfeld bestimmt werden. Es gelten hierfür keine Pauschalsätze. Die Kosten richten sich nach der Höhe de eingetragenen Grundschuld. Fragen Sie uns gerne dazu, wir ermitteln Ihnen die Kosten, mit denen Sie rechnen müssen.

Bei einer reinen Prolongation entstehen Ihnen keine Kosten für die Abtretung der Grundschuld. Die Grundschuld war bei der bisherigen Bank und bleibt auch dort.

Vergessen Sie Ihre Sondertilgungsmöglichkeiten nicht

Jeder will sie haben: Sondertilgungen sind eines der am häufigsten gewünschten Zusatzbausteine bei einer Anschlussfinanzierung. Und das ist auch gut so. Leider ist es jedoch so, dass Sondertilgungen in der Praxis dann kaum genutzt werden. Von der Sache her ist es eigentlich klar: auf den sondergetilgten Betrag sparen Sie sich die Darlehenszinsen. So lange Sie also keine sichere Anlage (ohne Risiken) finden, die eine höhere Rendite abwirft, dann ist die Sondertilgung in das Darlehen finanziell sinnvoll. Dazu kommt noch der eigentliche Plan der zu Beginn gewünschten Sondertilgungsoptionen: Reduzierung der Restschuld, Entschuldung innerhalb der Sollzinsbindung oder auch frühere Entschuldung. Leider bergen Sondertilgungen psychologische Nachteile: ich sehe keine Rendite (wie bei einer Anlage über den gleichen Betrag mittels Kontoauszug) und eigentlich kauft man sich für Erspartes lieber etwas, als es in ein Darlehen zu stecken.

Daher: verfolgen Sie Ihren diszipliniert Ihren Plan, den Sie zu Beginn Ihrer Anschlussfinanzierung aufgestellt haben.